سند دیگری از وارونگی سیاستی در بخش مسکن آشکار شد. خانهاولیها در اغلب کشورها در گروه اول مشمول «بیشترین حمایت اعتباری» قرار دارند، اما در بازار مسکن ایران، این گروه به جای پشتیبانی موثر بانکی، مشمول هزینه سربار وام مسکن شده است. بررسیها درباره «ریز هزینههایی که زوج فاقد مسکن برای دریافت وام خرید پرداخت میکند» حاکی است، با احتساب سطح فعلی قیمت اوراق،۳۰درصد از مبلغ وام صرف سه فاکتور هزینهای میشود که برای وام ۴۸۰میلیونی بالای ۱۴۰میلیون تومان است. این وضعیت به معنای «پرداخت عوارض برای صاحبخانه شدن» است.

به گزارش ملکرادار و به نقل از دنیای اقتصاد، تازهترین بررسیها از وضعیت خانهاولیها و تقاضای مصرفی نیازمند استفاده از وام برای خرید مسکن نشان میدهد، هماکنون حول و حوش ۳۰درصد از ارزش کل وامی که زوجین برای خرید مسکن به آن دسترسی دارند، صرف هزینههای دریافت این وام میشود و عملا و در بهترین حالت تنها ۷۰درصد از رقم کل وام برای خرید مسکن باقی میماند.

این در حالی است که ۱۰۰درصد این هزینهها قبل از دریافت وام از متقاضی دریافت میشود؛ متقاضیای که اگر منابع مالی کافی برای خرید مسکن در اختیار داشت، نیازی به دریافت وام و استفاده از تسهیلات بانکی نداشت. اما عملا این متقاضی که تشکیلدهنده مصرفیترین گروه تقاضای حاضر در بازار ملک است، قبل از دریافت وام و دسترسی به آن باید ارقام قابلتوجه و سنگینی را پرداخت کند.

این ارقام را بیش از آنکه بتوان بهعنوان هزینه دریافت تسهیلات بانکی نامید در واقع در حکم عوارض خرید خانه اول برای مصرفیترین شکل تقاضای مسکن است. درحالیکه تقاضای سرمایهای و سفتهبازی بهدلیل بینیازی از وام مسکن برای خرید خانه، عملا با هزینه صفر، اقدام به خرید مسکن میکند.

هزینه خرید خانه با وام

مصرفیترین شکل تقاضای مسکن در شهرها یعنی خانهاولیها و دستهای دیگر از تقاضای مصرفی اما غیر خانهاولی خرید آپارتمان در حالی به وام بانکی برای پوشش بخشی از هزینههای خرید واحد مسکونی مورد نظر خود نیاز دارند که پروسه خرید مسکن از سوی این متقاضیان با نوعی دوگانگی همراه شده است.

درحالیکه این گروه از متقاضیان، حقیقیترین ومصرفیترین تقاضای مسکن را تشکیل میدهند و بهدلیل عدم قدرت خرید کافی برای صاحبخانه شدن به حمایتها و تسهیلات ویژه نیاز دارند؛ اما عملا، سیستم حمایتی در نظر گرفتهشده برای آنها در قالب پرداخت وام بانکی، از همان ابتدا حدود ۳۰درصد از تسهیلات خرید مسکن را میبلعد. این هزینه شامل خرید اوراق برای دریافت وام و همچنین هزینههای صدور سند رهنی برای قرار گرفتن واحد خریداریشده در رهن بانکی است که متقاضی اقدام به دریافت وام خرید مسکن از آن کرده است. در این میان برخی از هزینههای کمتر شامل چند مورد کارمزد بانکی در هر مرحله از انجام فرآیندهای دریافت وام نیز وجود دارد که متقاضی برای دسترسی به وام باید آنها را نیز پرداخت کند.

قیمت اوراق در قله تاریخی

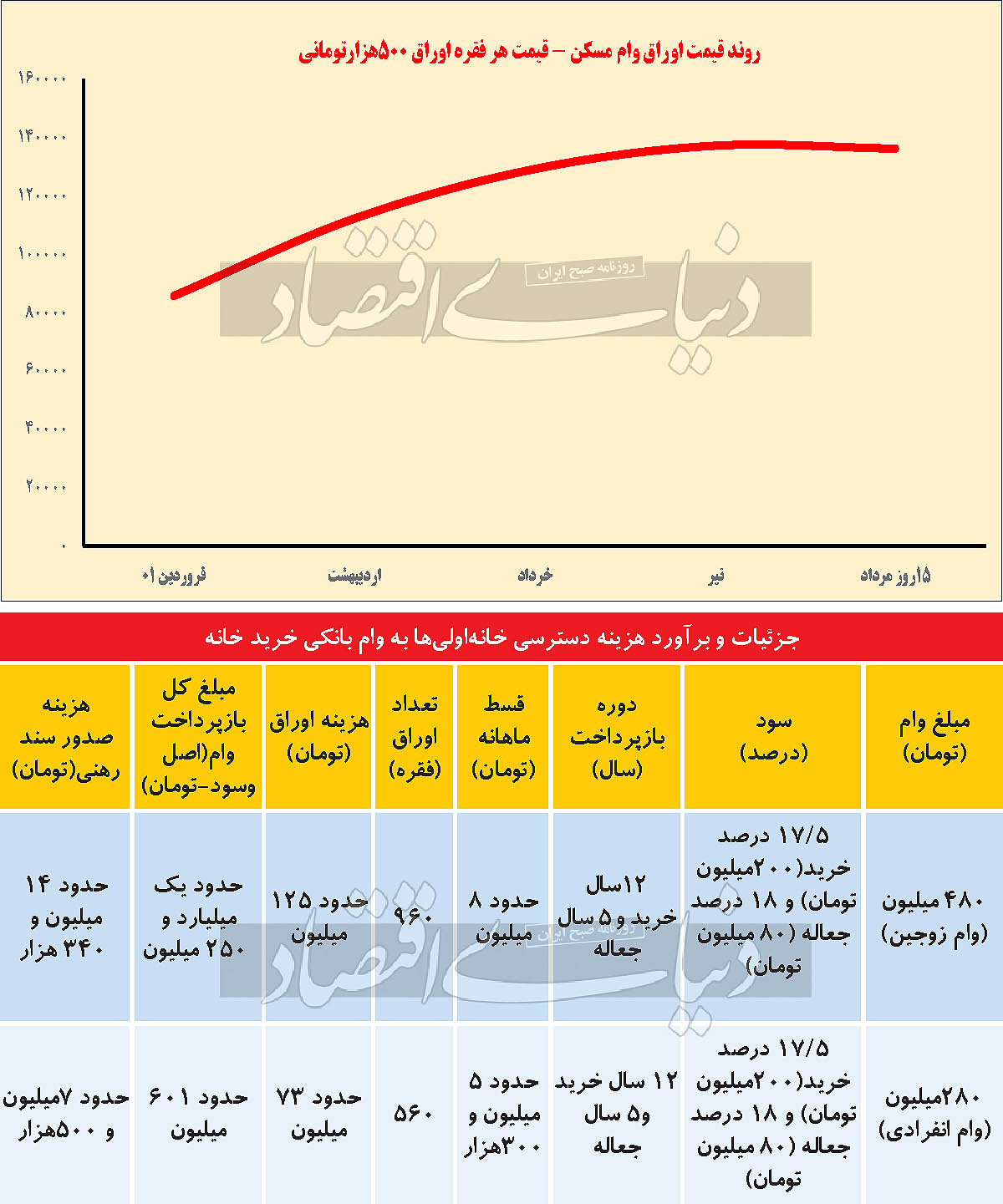

بررسیها از ثبت قله تاریخی قیمت اوراق در تیرماه به لحاظ متوسط قیمت ماهانه هر فقره اوراق ۵۰۰هزار تومانی وام مسکن خبر میدهد. میانگین قیمت هر فقره اوراق وام مسکن در اولین ماه از تابستان۱۴۰۱، از قله تاریخی عبور کرد. متوسط قیمت هر فقره اوراق در این ماه به مرز ۱۳۷هزار تومان رسید. پیش از این قله تاریخی ماهانه قیمت اوراق مربوط به اسفند۱۴۰۰ با متوسط قیمت ۱۳۶هزار تومان به ازای هر فقره اوراق ۵۰۰هزار تومانی بود. متوسط قیمت هر فقره اوراق ۵۰۰هزار تومانی وام مسکن در سال گذشته-سال ۱۴۰۰- معادل ۷۸هزار تومان بود. در چهار ماه اول امسال این میزان به ۱۱۶هزار تومان رسید. متوسط قیمت هر فقره اوراق وام خرید مسکن تیرماه امسال به بالاترین سطح به لحاظ تحولات ماهانه قیمت اوراق رسید و قله ۱۳۷هزار تومانی را تجربه کرد. این در حالی است که برآوردها نشان میدهد میانگین قیمت هر فقره اوراق وام مسکن در ۱۵روز اول مردادماه امسال در سطح ۱۳۵هزار و ۵۰۰تومانی قرار گرفت.

با محاسبه سطح حول وحوش قیمت ۱۳۰هزار تومانی اوراق وام مسکن، هماکنون حدود ۳۰درصد از مبلغ ۴۸۰میلیون تومان وام خرید مسکن زوجین در تهران برای خرید اوراق هزینه میشود.

هماکنون زوجین متقاضی خرید مسکن در شهر تهران میتوانند ۴۸۰میلیون تومان وام بانکی دریافت کنند. این در حالی است که برای دریافت این وام به ازای هر یک میلیون تومان، دو فقره اوراق باید خریداری شود.

هماکنون برای دریافت وام ۴۸۰میلیون تومانی خرید مسکن در شهر تهران زوجین باید معادل ۹۶۰فقره اوراق به ارزش هر فقره حول و حوش۱۳۰هزار تومان خریداری کنند. در واقع هزینه خرید اوراق برای متقاضیان این وام معادل ۱۲۵میلیون تومان است که ۲۶درصد از رقم کل وام محسوب میشود. این در حالی است که علاوه بر هزینه خرید اوراق که در همان زمان ابتدای درخواست متقاضی برای دریافت وام باید تامین و پرداخت شود، در پروسه دریافت وام، مبالغی نیز تحت عنوان کارمزد از متقاضیان دریافت میشود.

اما هزینه دریافت وام برای متقاضیان خرید مسکن تنها به هزینه خرید اوراق محدود نمیشود. متقاضیان در زمان دریافت وام که روز انتقال سند رسمی از فروشنده به نام آنهاست نیز هزینه سنگینی را بابت صدور سند رهنی پرداخت میکنند. سند رسمی، سند غیر از سند اصلی مالکیت است که برای فرد خریدار صادر میشود. این سند در واقع برای ارائه به بانک وامدهنده صادر میشود و تا زمان تسویه حساب و بازپرداخت کامل وام از سوی متقاضی، نزد بانک باقی میماند. به این سند «سند رهنی» گفته میشود و هزینهای را که بابت صدور این سند از متقاضی دریافت میشود، هزینه ترهین میگویند.

برآوردها با استناد به فرمولی که بر مبنای آن سند رهنی صادر میشود نشان میدهد هماکنون هزینه صدور سند رهنی برای زوجین وامگیرنده در شهر تهران (زوجینی که وام ۴۸۰ میلیون تومانی دریافت میکنند) معادل ۱۴میلیون و ۳۴۰هزار تومان است. این در حالی است که هزینه صدور سند رسمی (سند اصلی و غیررهنی که برای خریدار صادر میشود)، برای یک واحد مسکونی معمولی و متعارف در شهر تهران با مساحت ۷۰مترمربع، از قرار قیمت هر مترمربع ۴۱میلیون تومان (معادل متوسط قیمت مسکن در تهران) و ارزش کل حول و حوش ۳میلیارد تومان رقمی حدود ۳میلیون تومان است. مشاهده میشود که هزینه صدور سند رهنی به مراتب و با اختلاف چند برابری بیشتر از هزینه صدور سند اصلی مالکیت فرد خریدار و وام گیرنده است.

علت این موضوع آن است که هزینه انتقال سند اصلی یا سند مالکیت که برای همه افراد در زمان انتقال مالکیت رسمی صادر میشود بر مبنای قیمت منطقهای مسکن محاسبه میشود؛ قیمت منطقهای حدود دو تا سه درصد قیمت روز واحدهای مسکونی است.

اما هزینه سند رهنی برمبنای مجموع رقم اصلی وام به علاوه سود آن، محاسبه میشود. اصل وسود وام ۴۸۰میلیون تومانی برای متقاضیان و وامگیرندهها رقمی حول و حوش یکمیلیارد و ۲۵۰میلیون تومان میشود که هزینه سند رهنی براساس آن محاسبه و از فرد وامگیرنده اخذ میشود. این هزینه هماکنون حول و حوش ۱۴ میلیون تومان است. مجموع هزینههای دریافتی از فرد متقاضی وامگیرنده، یعنی هزینه ۱۲۵میلیون تومانی خرید اوراق بهعلاوه هزینه ۱۴میلیون تومانی تنظیم و صدور سند رهنی و هزینه ۳میلیون تومانی صدور سند مالکیت به نام خریدار، معادل حدود ۳۰درصد از مبلغ کل وام را شامل میشود و رقمی حول و حوش ۱۴۲میلیون تومان میشود. این در حالی است که در این برآورد هزینهای، هزینههای مربوط به پورسانت واسطههای ملکی که در ابتدای کار و در زمان تنظیم مبایعهنامه (زمان توافق فروشنده و خریدار و پس از پرداخت اولین مرحله از بهای آپارتمان)، از طرفین دریافت میشود، لحاظ نشده است و تنها هزینههای دریافت وام مسکن و هزینه انتقال سند رهنی و سند مالکیت محاسبه شده است. از سوی دیگر هزینههای دریافت وام مسکن، بهویژه هزینه سنگین صدور سند رهنی هزینهای است که عمده وامگیرندهها از آن اطلاع ندارند؛ اما از هزینه مربوط به پورسانت یا حق کمیسیون واسطهها مطلع هستند.

غافلگیری وامگیرندهها

بررسیها نشان میدهد تعداد قابل توجهی از متقاضیان دریافت وام که بخش عمده آنها برای اولین بار برای خرید مسکن وارد بازار شده، خانه اولی و متقاضی دریافت وام هستند در پروسه دریافت وام دستکم با دو مرحله غافلگیری همراه میشوند.

مرحله اول غافلگیری آنها در مواجهه با هزینه خرید اوراق است که هماکنون هزینهای بسیار سنگین است. مرحله دوم نیز غافلگیری آنها در مواجهه با هزینه پیشبینینشده برای صدور سند رهنی در آخرین مرحله خرید مسکن یعنی در زمان انتقال رسمی مالکیت از فروشنده به خریدار است. بسیاری از افرادی که برای خرید خانه نیاز به دریافت وام دارند از هزینه اوراق اطلاع ندارند و حتی برخی از آنها نمیدانند که برای دریافت وام باید اوراق بخرند و بعد از خرید خانه و مراجعه به بانک برای ارائه درخواست وام است که با ضرورت خرید اوراق و پرداخت هزینه سنگین برای آن روبهرو میشوند. در سالهای قبل که متوسط قیمت اوراق در کانالهای معقول ۶۰ تا ۷۰هزار تومانی قرار داشت، این غافلگیری کم اهمیتتر بود؛ اما هماکنون و با عبور قیمت هر فقره اوراق از مرز ۱۳۰هزار تومان بهدلیل آنکه هزینه خرید اوراق بسیار زیاد است، این غافلگیری شدیدتر و شوکآورتر شده است.

بهویژه اینکه، مطابق با روال قانونی و رویه بانکی، این هزینه قبل از واریز وام و در همان ابتدای تشکیل پرونده وام از فرد متقاضی دریافت میشود. اما غافلگیری دوم که به منزله ضربه نهایی به وامگیرنده تلقی میشود، هزینه صدور سند رهنی است. بخش زیادی از وام گیرندهها تا قبل از روز انتقال سند، از ضرورت و پروسه صدور سند رهنی اطلاع ندارند و تصور میکنند تنها قرار است هزینه صدور سند مالکیت (هزینه حدود ۳میلیون تومانی برای واحد معمولی ۷۰میلیون تومانی که در بالا به آن اشاره شد) را پرداخت کنند. اما در همان روز و در فرآیند انتقال مالکیت، با هزینه سنگین صدور سند رهنی مواجه میشوند. در روز انتقال مالکیت رسمی از فروشنده به خریدار، نماینده بانک وامدهنده چک حاوی مبلغ وام را که به نام فروشنده صادر شده است به فروشنده ارائه میکند. در مقابل سندی با عنوان سند رهنی تنظیم شده و تا زمان بازپرداخت کامل وام و تسویه حساب وامگیرنده با بانک، نزد بانک بهعنوان وثیقه باقی میماند.

این در حالی است که مبلغ ۸۰میلیون تومان از وام ۴۸۰میلیون تومانی که در واقع وام جعاله مسکن است که همزمان با وام خرید ۲۰۰میلیون تومانی به زوجین پرداخت میشود، معمولا یک روز کاری بعد از انتقال سند و پرداخت وام خرید به حساب فرد خریدار واریز میشود. برخی از خریداران از این موضوع نیز اطلاع ندارند و در روز انتقال سند متوجه این موضوع شده و غافلگیر میشوند. به نظر میرسد در این زمینه اطلاعرسانیهای کافی صورت نگرفته و منجر شده است برخی از خریداران در روز انتقال سند با مشکل مواجه شوند.

قدرت خرید واقعی وام مسکن

محاسبات نشان میدهد پس از کسر هزینههای مربوط به دریافت وام و همچنین هزینه انتقال مالکیت بهصورت رسمی، مبلغی حول وحوش ۳۳۸میلیون تومان از وام ۴۸۰میلیون تومانی برای زوجین وامگیرنده باقی میماند. این وام با محاسبه سطح متوسط قیمت مسکن در شهر تهران تنها معادل حدود ۸مترمربع از بهای خرید مسکن در پایتخت را پوشش میدهد. این میزان در شهرهای بزرگ بهطور متوسط معادل ۱۹مترمربع است که اگرچه از شهر تهران قدرت پوشش بیشتری دارد، اما این رقم نیز مانند سطح پوششدهی وام مسکن پایتخت نسبت به هزینه خرید آپارتمان، ناکافی است.

این در حالی است که هزینه دریافت وام مسکن حول وحوش ۵درصد از بهای خرید یک واحد مسکونی معمولی در شهر تهران را به خود اختصاص میدهد. با اضافه شدن هزینههای واسطهگری و… این میزان به حدود ۶ درصد افزایش مییابد.

این موضوع نوعی وارونگی در سیاستگذاریهای مسکن را نشان میدهد. در شرایطی که خانهاولیها بهعنوان مصرفیترین شکل تقاضای مسکن نیازمند به حمایت و کاهش هزینهها برای دریافت وام برای خانهدار شدن هستند، اما عملا در پروسه خرید مسکن هزینهای به مراتب بالاتر از سایر متقاضیان وسرمایهگذاران ملکی پرداخت میکنند.

این در حالی است که در نبود اهرمهای مالیاتی موثر برای مقابله با سفتهبازی و سوداگری ملکی، ملاکی و احتکار و معاملات مکرر برای خریداران غیرمصرفی که نیازی به دریافت وام برای خرید خانه ندارند، فاقد هزینه است. درحالیکه در صورت دریافت مالیات از این معاملهگران ملکی که نقش مهمی در بروز و تشدید نوسانات و التهابات قیمت در بازار مسکن دارند، میتوان هزینههای خرید مسکن از جمله هزینه دریافت وام به نفع خانهاولیها را کاهش داد و از منابع مالیاتی برای گسترش چتر حمایتی خانهاولیها وتقاضای مصرفی دستهاول استفاده کرد.

![هزینه نگهداری آسانسور در آپارتمان [محاسبه نرخ سرویس اسانسور]](/wp-content/uploads/2025/03/Picture1-265x168.jpg)